《投资者网》吴微

《投资者网》吴微

编辑 吴悦

上海疫情期间,居家运动、健身成为了刚需;在短视频平台教大家跳健身操的刘畊宏更是成为了2022年上半年的流量明星,因此还诞生了“刘畊宏女孩”这个团体。随着居家运动的兴起,瑜伽垫、跑步机等运动器械的销量短期内也出现了大幅的上涨。

虽然国家早已将“强基固本,全民健身”作为提高全民健康水平的重要国策,不过到目前为止,国内的运动器材行业却仍未出现有统治力的品牌;行业内顺利上市的运动器材生产商也比较罕见,已经顺利上市的舒华体育(605299.SH)、金陵体育(300651.SZ)等公司的市值普遍也不高。

近期浙江力玄运动科技股份有限公司(下称“力玄运动”)提交了上交所上市的申请,让市场再次关注到了运动器材这个市场。其实在力玄运动之前,主要生产蹦床、跑步机等运动器材的公司青岛三柏硕健康科技股份有限公司(下称“三柏硕”),其上市申请早已于2021年12月获得了监管层的反馈意见,并更新了招股书。不过,在同时期完成预披露更新的公司多数已顺利过会的情况下,三柏硕却还迟迟未上会。

三柏硕依靠ODM/OEM(代工)业务起家,通过收购主要客户思凯沃克(SKYWALKER HOLDINGS, LLC)获得自主品牌。报告期内,该公司收入、利润规模大幅增长,但流动性压力也随之逐渐增大。

收购获得自主品牌

三柏硕由普威公司于2004年设立,成立之初公司是一家外资企业;2015年,经过一轮股权转让后,公司变更为中外合资企业。成立之初,公司的产品主要是康养器材,随着业务拓展,目前三柏硕已成为一家专注于休闲运动和健身器材系列产品研发、设计、生产和销售的高新技术企业,产品主要有以各类蹦床、篮球架等构成的休闲运动类器材以及由跑步机、椭圆机等构成的健身器材。

不过,长期以来三柏硕主要为迪卡侬、沃尔玛等海外客户提供ODM/OEM服务,公司缺乏自主品牌产品。

当然,稳定的ODM/OEM客户也为三柏硕提供了稳定收入和利润来源;2018年-2021年上半年,三柏硕ODM/OEM业务分别为公司提供了5.72亿元、5.67亿元、5.79亿元以及4.6亿元的收入。而据披露,在收入主要来自于ODM/OEM业务的2018年,当年公司收入为5.76亿元,净利润为0.5亿元;2019年公司的收入则为5.74亿元,净利润为0.77亿元。

值得一提的是,三柏硕产品的终端消费客户主要是欧美人群,2018年-2021年上半年期间,公司96%左右的收入都是由境外客户提供。

一方面,公司的主要收入来自于ODM/OEM业务,企业缺乏自主品牌的产品,过度依赖ODM/OEM客户;另一方面,公司96%左右的收入又来自于境外。这样的收入结构,或许难以获得资本市场的青睐。

因此,2020年三柏硕以1300万美元的交易对价收购了北美洲知名休闲运动器材品牌思凯沃克,让公司获得了生产自主品牌产品的能力及相应的销售渠道。而在2018年、2019年,思凯沃克分别是三柏硕的第一大和第二大客户,分别为公司提供了2.51亿元以及1.57亿元的收入。

从目前的情况来看,收购、整合思凯沃克让公司获得运动器材的成本大幅下降,思凯沃克产品销售中也拥有了更多的价格和利润空间。

因此,在三柏硕收购、整合思凯沃克后,思凯沃克的收入出现了较大幅度的增长。2021年上半年,思凯沃克实现了3685.42万美元的收入,超过了公司2019年全年3218.21万元营收。

2020年思凯沃克更是为三柏硕提供了5318.42万美元(约3.5亿元人民币)的收入;受此影响,2020年三柏硕的收入增长到了9.51亿元,较2019年相比增长了65.68%。据三柏硕测算,2020年收购、整合思凯沃克为公司带来的收入与净利润增长幅度分别为14.40%、32.75%。

在此期间,三柏硕短期借款也出现了较大幅度的增长,由2019年的1051万元上升到2020年末的1.22亿元,上涨了10倍多。

4年5次共分红2.33亿

2015年12月之前普威公司、海悦控股分别在一段时间内持有三柏硕百分百的股权,2015年12月,三柏硕进行了一次股权转让;转让后,海硕发展持有三柏硕70.79%的股权,成为公司的控股股东,外资股东J.LU持有三柏硕剩下的29.21%的股权,公司实控人朱希龙则通过持有海硕发展55.47%的出资额控制了公司。

不过,自2015年12月完成股权转让成为中外合资企业后,到2021年提交招股书前,三柏硕并未通过增资、股权转让等形式吸引外部股东,以优化公司的股权结构。在此期间,公司仅进行了3次股权激励,接受了员工持股平台宁波和创、坤道赤烽以及思凯瑞奇三名股东的增资。

值得一提的是,在三柏硕的三个员工持股平台中,宁波和创获得的股权激励份额最多。2018年11月,三柏硕接受宁波和创的增资,以2311.41万元的交易对价获得了公司8.25%的出资份额。

不考虑计提股份支付的情况,宁波和创获得公司股权时,公司对应的整体估值为2.8亿元。而据披露,此次增资时股权公允价值根据2018年度净利润和 8倍市盈率进行估值,因此增资后三柏硕还计提了1242.23万元的股份支付费用,并计入了当年的管理费用中。

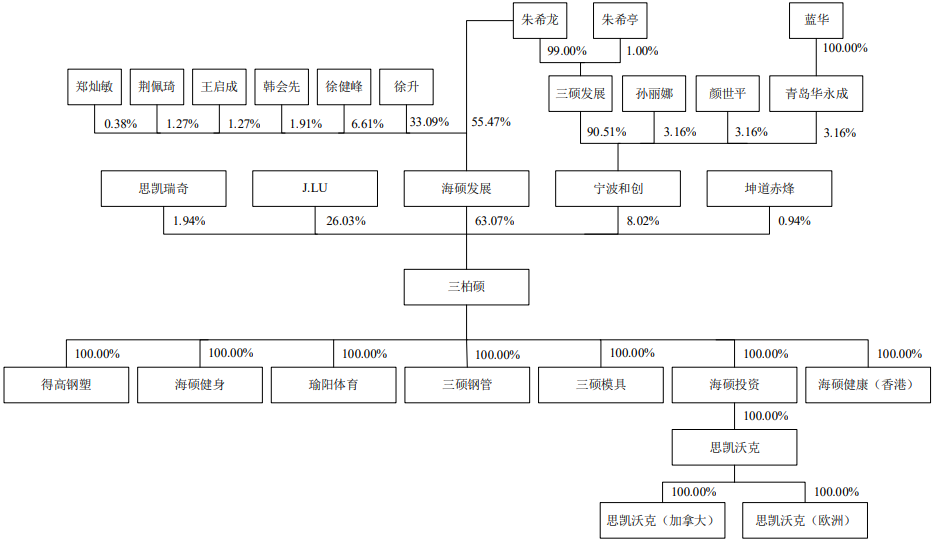

三柏硕股权结构

图片来源:招股书

图片来源:招股书

此外,据三柏硕披露,实控人朱希龙及其兄弟朱希亭控制的三硕发展持有宁波和创90.51%的出资份额,而朱希龙持有三硕发展99%的股权。以此计算,在宁波和创增资之前,朱希龙仅间接持有三柏硕39.27%的股权;增资完成后,朱希龙在三柏硕中的持股份额增加到了43.42%。

此次IPO,三柏硕拟通过发行25%的股权募集10.63亿元的资金用于项目建设,对应的发行市值为42.52亿元;此时,朱希龙通过宁波和创持有的三柏硕股权的价值将为3.06亿元。而在增资时,朱希龙获得这部分股权的成本在2000万元左右;以此计算,通过宁波和创的增资,发行后朱希龙将获得约2.85亿元的浮盈,不到4年收益率超过14倍。

此外,2018年之后的5次现金分红也让实控人朱希龙获得了近亿元的收益,公司共分配了2.33亿元利润。值得一提的是,仅2020年就分配了1.47亿元的利润;而在当年,公司因收购思凯沃克,其短期借款由2019年的1051万元增长到了2020年末的1.22亿元。

据统计,三柏硕的负债主要由短期借款、应付票据以及应付账款构成,三者在流动负债中的占比合计达到87.14%;而因公司开出了大量的票据,使得截至2021年上半年,在公司3.27亿元的货币资金中,有47.8%的货币资金处于受限状态;而在2020年、2021年期间,公司的速动比率都仅在1倍左右。因此,在此次IPO中,三柏硕也拟募集1亿元用于补充流动资金。

收购、整合思凯沃克为公司找到了新的增长点,而为了进一步扩大收入规模,未来一段时间内三柏硕或许还要进行一定的资金投入,在这样的情况下,如何保持公司流动性稳定将是三柏硕管理层不得不面对的问题。(思维财经出品)■